老虎证券:将支持GameStop、AMC和Koss开仓交易 投资者需求强烈

时间:2021-01-29 17:37 来源:linux.it.net.cn 作者:IT

原标题:GameStop狂飙背后的华尔街权力游戏:散户抱团,机构颤抖 论股价疯涨,特斯拉与GameStop何其相似

GameStop狂飙背后的华尔街权力游戏:散户抱团,机构颤抖

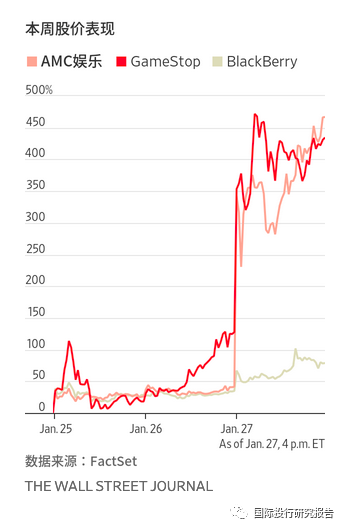

包括GameStop、AMC娱乐控股和BlackBerry在内的公司股票一度被认为无可救药,但近日来在活跃于社交媒体的散户投资者的推动下,这些股票走出了一波令人瞠目的上涨行情,同时也颠覆了对冲基金和散户投资者之间的传统秩序。

华尔街的主导力量正在发生转移。散户投资者至少暂时大获全胜,并且正在享受胜利。

包括GameStop Corp. (GME)、AMC娱乐控股公司(AMC Entertainment Holding Inc., AMC)和BlackBerry Ltd. (BB)在内的公司股票一度被认为无可救药,但近来这些股票走出了一波令人瞠目的上涨行情,同时也颠覆了对冲基金和散户投资者之间的传统秩序。散户投资者为赢利欢呼雀跃之际,上述专业投资机构则吞下亏损的苦果。

评估公司基本面等传统策略被抛诸脑后,市场动能成了王道。专业机构和散户投资者之间激烈交锋,前者损失数以十亿美元计的资金,后者则在社交媒体上对机构发出嘲讽。而与此同时,这种狂热的交易活动也在引发监管和法律担忧。

这些网民投资新手在Reddit、Discord、Facebook和Twitter上抱团,互相鼓励买入股票,炫耀他们的胜利成果,有时有意的联合起来,让专业交易员输得很惨。这些交易员抗议说,这些网络大军正在合谋操纵股价。

The Wall Street Journal

沽空机构香橼研究(Citron Research)的Andrew Left已经成为社交媒体上一些投资者的目标。他表示:“我没想到会这么狂热。”他还称:“这就是个赚快钱的计谋。”

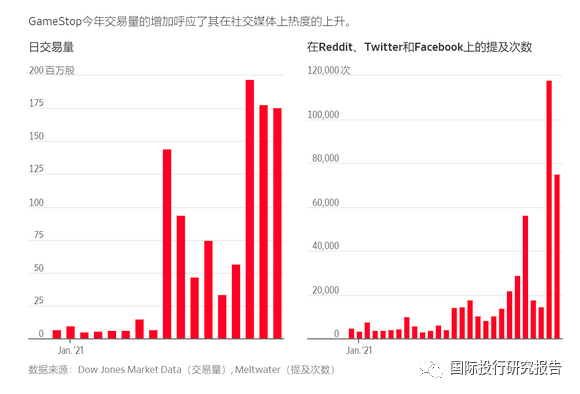

1月初以来,社交媒体上涉及GameStop、AMC和BlackBerry的内容已经达到数十万条,这些股票也跻身美国金融市场上交易最活跃的个股之列。

巨大的涨幅迫使投资管理机构对押注这些股票下跌的头寸进行平了仓,这种操作又放大了这些股票的涨势。根据金融分析公司S3 Partners的数据,空头今年仅在GameStop一只股票上就已损失93亿美元,其中包括周二该股大涨给空头造成的50亿美元损失。GameStop在周二跳涨93%,创出147.98美元的新高,令该股截至当时的1月份累计涨幅扩大至685%。

GameStop的股价在周三最高飙升至380美元,令这家电子游戏零售商的市值一度达到265亿美元,超过达美航空公司(Delta Air Lines Inc., DAL)的市值。

今年44岁的Sam Daftarian称,他以前觉得股票交易应该是那些坐在大城市摩天大楼里的专业人士的工作,但在去年的股市大跌期间他也开始炒股。Daftarian不久前还是一名法学院的学生。

近期让Daftarian赚到钱的股票包括陷入困境的电影院连锁运营商AMC,该股周一大涨26%,波动幅度为该公司历史上少有的。去年,在AMC股价徘徊在4美元左右时,Daftarian买入了价值1,000多美元的该公司股票。他还投资了一笔金额不大的AMC期权,该笔投资的价值近期有望上涨超过一倍。AMC近来在努力避免破产。

Daftarian说,如果他此前就意识到股票交易可能会带来怎样丰厚的收益,他就不会努力去读在线的法律或本科学位了。他周二说:“请告诉华尔街之狼,旧金山的鸽子将吃掉你们的午餐。”AMC股价周二又跳涨了12%。

个人投资者在重金押注时往往会吃亏。去年油价意外跌至负值时,个人投资者遭受了数以十亿美元计的损失,而市场老手却赚得盆满钵满。一些零售经纪平台向个人交易者推销“免费”交易,但实际情况可能大相径庭。银行家和其他专业人士设计的高风险、杠杆化的股票市场基金曾给个人投资者造成亏损。

36岁的亚特兰大居民Noah Williams说,过去两周他通过GameStop期权头寸赚了近15万美元,足以偿还逾4.35万美元的剩余学生贷款。他从去年秋天开始买入GameStop的股票,最初的买入价是16美元,目前持有约1,100股。自那以来,他用期权头寸所赚利润的剩余资金购买了更多GameStop股票。

Williams说:“我认为从中学到的一个要点是,基本面分析并不适用于个人交易者。”他表示:“这完全是由市场情绪推动的。特斯拉之所以有现在估值,唯一的原因就是人们相信这家公司。”

Williams最近更新了他在领英(LinkedIn)上的个人资料,添加了一份“轧空宇航员(Short Squeeze Astronaut)”的头衔,这与Reddit上热门的WallStreetBets论坛有关。在这个论坛,交易者经常吹嘘像GameStop这样的股票将“飞向月球”,还加上了火箭飞船的表情符号。Williams说,在GameStop的股价达到1,000美元之前,他不打算出售手里的股票。

个人投资者的需求令在线经纪商难以招架,包括富达投资(Fidelity Investments Inc.)和Vanguard集团(Vanguard Group)在内的公司都遭遇了速度缓慢或其他技术故障。嘉信理财集团(Charles Schwab Corp., SCHW)、德美利证券(TD Ameritrade Holding Co., AMTD)和Robinhood Markets Inc.等经纪商也已在提高交易GameStop证券的保证金要求。这是一只证券的波动性或风险发生变化时经纪商通常会采取的做法。

美国金融业监管局(Financial Industry Regulatory Authority)的前执法负责人Brad Bennett称,美国证券交易委员会(Securities and Exchange Commission, SEC)的工作人员可能正在调查交易活动和Reddit上的信息。他表示,要想证明有任何类型的欺诈行为,比如操纵市场,都需要确认交易员传递了虚假或误导性的信息来操纵股价。美国SEC发言人不予置评。

Bennett指出:“如果只是人们在互联网上互相讨论而陷入狂热,那就很难发现违规行为。”他说:“但如果人们在网上放出消息,而持股人趁消息引发的狂热气氛抛售股票,且没有披露这一切,这样的行为就可构成欺诈。”

GameStop和AMC股价的急剧上涨是在大盘相对平静的情况下发生的。本周标普500指数已下滑约1.7%,年初至今基本持平。相比之下,本周以来GameStop的涨幅达到417%,AMC则为172%。

最近几个交易日,AMC是整个股市中交投最活跃的股票,取代了苹果公司(Apple Inc., AAPL)这个市值比其高1,400多倍的巨型股票。GameStop和AMC的投机性期权交易量已经升至有史以来的最高水平,面对屏幕上这两只股票的剧烈价格走势,交易员们目瞪口呆。

很难找到引发GameStop股票狂热走势的源头,但有迹象显示,2019年在Reddit论坛上就开始出现散户投资者对该股的兴趣。当时,有一些用户开始发布看涨期权仓位的截图,并讨论该股为什么可能上涨。

同年3月,一位Reddit用户发帖称,GameStop是一只“深度价值型股票”。另一位Reddit用户当时指出,Michael Burry通过他的投资公司Scion Asset Management LLC已买入了GameStop的部分股份。Burry因在2000年代末的金融危机前做空房贷支持证券而出名。

2019年8月,一位用户在Reddit的一个投资论坛上发帖称,Burry正试图发起一场史诗级的轧空行动。轧空是指,一只股票开始上涨会迫使空头为止损而买回他们在此前做空时卖出的股票。

到2020年,关于可能出现的轧空交易的讨论在一些用户中已不仅是一种操作理论。一篇又一篇的帖子指出针对GameStop股票的空头仓位很大,一位用户在2020年4月预测,这将是“你一生中遇到过的最大轧空”。甚至有许多用户预测,PlayStation 5等新游戏机将在2020年末推出。他们认为,光是这一点就能帮助提振这家苦苦挣扎、已开始关闭全球门店的游戏零售商的股价。

到今年1月初,GameStop已经从一只被推荐的股票变成了一种现象。GameStop不再仅代表一个大赚一笔的机会,或者为一家陷入困境的公司提供支持的方式。对一些用户来说,购买GameStop的股票已变成一种对抗机构资金的途径。有些用户鼓励其他人要坚持住:“不要卖。”

巨亏

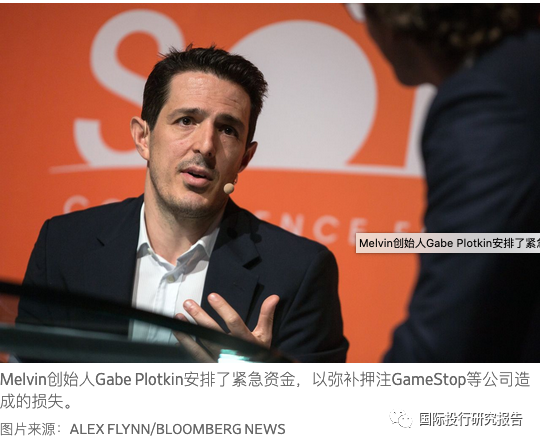

被大量做空的股票价格正在飙升,这套牢了华尔街一些最优秀的交易者。熟悉对冲基金Melvin Capital Management的人士称,这只业绩排名靠前的对冲基金年初时还管理着125亿美元资金,截至上周五,该基金年内已累计亏损近30%,主要归咎于对GameStop等公司的一系列做空操作。

面对亏损额增加,Melvin创始人Gabe Plotkin周一安排了一项紧急交易,Citadel LLC、其合伙人和Point72 Asset Management将立即向Melvin旗下基金投资27.5亿美元,以稳定该基金运营。此次交易还规定,这些外部投资者获得了Melvin三年非控制性收入份额。此举实际上降低了Melvin对借入资金的依赖,因此也降低了Melvin的主要经纪商要求追加保证金的可能性。

Melvin持有的GameStop看跌期权已在1月中旬到期,该公司周二平仓了GameStop空头头寸。持有看跌期权的投资者会在标的股票价格下跌时获利。一位发言人在一份书面声明中称:“Melvin Capitall在过去几天里对我们的投资组合重新进行了调整。”至于Melvin的亏损有多少来自GameStop,该发言人不予置评。

熟悉Maplelane Capital LLC的人士称,这家纽约对冲基金年初管理资金规模约为35亿美元,截至周三,该基金年内已累计亏损约30%,主要归咎于对GameStop的空头头寸。其中一位知情人士称,为保全资本,该基金在过去两周调整了投资组合。

对于前Galleon Group交易员Leon Shaulov于2010年创办的Maplelane来说,这种急转直下的局面是非常罕见的。据一份投资者文件显示,Maplelane自成立以来平均每年回报率为29.4%。

一些交易员表示,他们一直在回补Palantir Technologies Inc.和Stitch Fix Inc.等其他股票的空头头寸,担心这些公司可能成为下一个GameStop。另一些人则因为GameStop和AMC等股票飙升而被迫割肉离场,他们所在的公司也纷纷采取措施,限制基金经理能够承担的头寸风险。根据高盛集团(Goldman Sachs Group Inc.)的数据,对冲基金周一以2019年8月以来最快的速度减少了股票风险敞口,既削减了看涨头寸,也回补了空头头寸。

与此同时,根据全球媒体情报公司Meltwater的分析,关于“Melvin”的讨论在Reddit平台上占据了主要位置,在过去的一个月里,有超过四万条与这家公司相关的帖子在流传。其中一条帖子幸灾乐祸地说:“比起Melvin的偿债能力,我们非理性行动的能力更强。”

散户投资者意识到自己的影响力越来越大,也知道什么时候应该出手。

1月19日,一个自称WallStreetBets版主的推特账号发帖说,WallStreetBets长期受到冷遇,但“我们现在已经成了一股强大的不可小觑的力量。” 一些用户担心,如果用户有抱团行动的迹象,SEC不会无动于衷。在Discord平台上,有一个和WallStreetBets相关联的聊天室,一位用户周二在这个聊天室里发帖说:"伙计们,我们要给$GME鼓鼓劲儿,60秒以后,大家每人买它一千股。”

WallStreetBets上的一些人盯上了香橼研究的Left,因为他公开了自己对该公司的看空立场。他说,他在互联网上遭到了许多人的谩骂,其中很多人还骚扰他的家人,包括他的孩子。他表示,很多人取笑他,叫他“老古董”(boomer)。

他的看空言论成为其他大批投资者蜂拥买入该股的提示信号。

夏威夷希洛市33岁的房屋油漆工Danny Faiella称:“当香橼参与进来时,我认为这就是我要进一步参与其中的时候了。”他在工作间隙进行交易,已经向GameStop股票和期权投入了大约3,500美元。自去年11月以来,他一直在买入与GameStop挂钩的看涨期权,随着股价的飙升,这些头寸迅速升值。在Left披露他的头寸之后,Faiella加大了交易力度。“我在他现在做空的股票中发现价值。”

周三,Left在一段视频中表示,他平仓了大部分空头头寸。

虽然去年做多和做空股票的投资者经历了十多年来最好的年景之一,但近年来,由于全球各央行的货币刺激政策以及被动和量子投资策略的兴起,他们受到了打击。价值投资者称,所有这些力量扭曲了股市。

他们表示,社交媒体可能是下一个需要考量的力量。

GameStop的股价飙升及其给做空者带来的痛苦,让人回想起大众汽车(Volkswagen AG)在2008年底股价暴涨的那一幕,那次暴涨重创了全球的对冲基金。大众汽车曾因此而短暂地成为全球市值最高的上市公司,部分原因是同为德国汽车制造商的欧洲保时捷汽车控股股份公司(Porsche Automobile Holding SE)宣布已增持大众汽车股份,并计划获得大众汽车的完全控制权。

眼下正值新冠疫情期间,散户的交易活动激增,大量投资者蜂拥入市,无论男女老少、新手老手。JMP Securities的数据显示,仅2020年,新创建的交易账户估计不下千万。

在市场观察人士看来,散户投资者青睐的公司并非总是合情合理。近几个月,这些投资者推动汽车租赁服务商赫兹全球控股公司(Hertz Global Holdings Inc., HTZ)和摄影公司伊士曼-柯达公司(Eastman Kodak Co., KODK)的股价飙升,而前者去年申请了破产保护,后者正处于艰难境地。赫兹最终从纽约证券交易所退市,并在场外市场交易,而柯达股价则从2020年高点重挫60%以上。

这让许多华尔街交易员确信,像GameStop这样的反弹最终恐怕也是昙花一现。

做空者对GameStop的兴趣仍然浓厚,即使借贷成本一路飙升;借贷成本即空头为了借入股票以做空而须向经纪商支付的费用。做空标普500指数成分股的借贷费率中值为0.3%。

S3 Partners的数据显示,截至周二后市,GameStop股票现有空头头寸的借贷费率约为31%,而“相当多”空头头寸的借贷费率已升至80%。新空头的借贷费率已飙升至200%高位。

遭受痛苦

在GameStop等股票创纪录的大涨之际,投资者进行期权押注比以往任何时候都更容易,他们因此可以加大看涨押注,在某些情况下,使卖空者遭受额外的痛苦。

期权赋予投资者在未来按特定价格买卖股票的权利。期权可被用作交易工具,用于押注股票走势,或对冲投资组合风险。最近,许多投资者利用期权迅速让自己的资金增加一倍、两倍甚至三倍,因为他们可以用相对较少的资金换取巨大的回报,尽管也有遭受巨大损失的风险。投资者一直在抢购几天内到期的GameStop期权。

GameStop短期看涨期权的交易量和大量未行使的合约令华尔街资深人士感到震惊。上周五,超过200万张与GameStop相关的期权合约易手,创下历史新高。AMC娱乐控股公司的期权交易量周一创下新高。

随着股价上涨,卖出看涨期权的交易商不得不买入股票以对冲头寸。随着GameStop股价飙升,这些看涨期权的价值增长了数倍,迫使交易商购买更多GameStop股票,以对冲头寸。

飙升的股价吸引了更多的交易员入场,刺激了对该股的需求,形成了滚雪球效应。与此同时,自成体系的基金开始参与该股交易,帮助推高了股价。

Cornerstone Macro的期权业务主管Danny Kirsch表示:“这可能为轧空走势推波助澜。”

期权成交量在2020年创下纪录高点后,今年加速增长。根据Trade Alert的数据,从1973年算起,看涨期权成交量最大的五天里有四天是在2021年的最初几周。在1月25日,有超过3,200万份看涨期权换手,成为有史以来看涨期权交投最活跃的一天。

该股的交易动能可能会有所缓解,这些看涨押注可能会迅速逆转。交易员称,所有看涨该股的期权交易到时候可能会加剧该股的下跌趋势。

散户投资者的这场狂欢是否应被定义为市场操纵

WallStreetBets上类似于暴民心理的癫狂情绪已经让一些专业投资者发出警告。

曾在早期吸引了一些人关注GameStop的Burry在周二发表了一条推文,他在这条现已被删除的推文中称:“如果我把$GME推荐给你,而你干得很不错,那我真心为你高兴。不过,现在发生的事情应该会带来法律和监管方面的回应。这种走势是不自然的、疯狂的、危险的。”

许多交易员都已提出疑问,认为根据SEC的定义,那些发布有关该公司的信息并敦促他人买入股票和看涨期权的用户是否可以被认定为是一个“团体”。这种认定可能会要求那些针对某只股票采取共同行动的投资者进行监管披露,并按照一定的门槛限制他们的交易,以及要求他们返还一些短期利润。

对冲基金及其客户也一直在问,此类活动是否可能被视为市场操纵行为。

一名论坛版主本月在一个股票分论坛上说,Reddit投资和交易论坛的版主在帖子中对该论坛操纵市场的说法提出了异议,并在回复用户时表示,他们严格执行“与推广以及拉高出货有关”的群组规则。

WallStreetBets上另一个近期的帖子说:“我们管理这个社区的人没有组织起来进行推广,没有给出建议或推荐任何股票。”该贴称:“这样做违反我们的政策,我们认为让会员自主地彼此分享想法至关重要。”

证券行业和监管部门的律师称,无论是操纵市场还是群体行动方面的官司都不容易打,尤其是在网络匿名发帖的情况下。他们表示,前者引发的问题是,SEC是否愿意追究散户投资者的责任,还是会要求做空者提起诉讼并公布自己的账目让外界检查。

今年40岁的视频制作者Jordan Laws认为,WallStreetBets是专业人士和业余人士之间的一种平衡力量。Laws去年曾为桑德斯(Bernie Sanders)的总统竞选活动工作过。

Laws表示:“对冲基金一直在这么做。就好像他们没有让自己的人到CNBC电视频道上发表过评论一样。”Laws还称,他们的表态可能会影响市场。

在看到GameStop股价上涨并追踪Reddit和Discord上持续的相关讨论后,他买入了与AMC挂钩的看涨期权。这些期权的价值已经有所上涨,但他认为还有更多上涨空间。

Laws说:“我在等骑士出现。”

论股价疯涨,特斯拉与GameStop何其相似

华尔街和公众已被所谓Reddit用户力捧股的疯狂上涨吸引。但市场目光聚焦别处之际,特斯拉这个熟悉得多的狂热案例仍然值得投资者审视。

特斯拉的市值为8000亿美元,是福特和通用汽车总和的七倍多。

华尔街和公众已被所谓Reddit用户力捧股的疯狂上涨吸引。但市场目光聚焦别处之际,一种熟悉得多的狂热案例仍然值得投资者审视。

特斯拉(Tesla Inc., TSLA)周三公布,2020财年第四财季销售额为107亿美元,每股收益0.24美元,这是该公司以美国公认会计准则(GAAP)核算连续第五个财季实现盈利。特斯拉还表示,2021财年的产量将同比增长至少50%;该车企2020财年交付了近50万辆汽车。虽然特斯拉股票盘后遭遇抛售,但对该公司的忠实投资者来说基本无关痛痒:若在2019年5月买入该股并坚持持有,现已赚到初始投资的22倍还多。

面对这个事实,特斯拉投资者有多高兴就应该有多警醒。特斯拉的市值目前高达8,000亿美元,比福特汽车公司(Ford Motor Co., F)和通用汽车公司(General Motors Co., GM)市值之和高出逾六倍。而该估值水平所对应的,是特斯拉在全球汽车市场上很小的份额。深信该公司首席执行官马斯克(Elon Musk)会施展奇招这一因素显然发挥了很大作用。

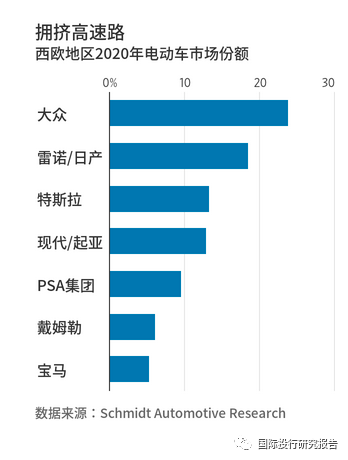

诚然,事实已证明特斯拉汽车在马斯克的忠实粉丝群体中大受欢迎,而且到目前为止,老牌汽车制造商采取行动与该公司竞争的步伐较慢。不过,若假设市场份额不断增长的势头会永远保持下去,将是一个错误。据Schmidt Automotive Research的数据,特斯拉去年在西欧电动汽车市场上的份额总共为13%。这落后大众汽车(Volkswagen AG)约10个百分点。

抛开竞争方面的担忧,截至周三,该股的往绩市盈率为1,371倍。就连这种已经高得极为夸张的估值也不太诚实。2020财年第四财季, 特斯拉实现净利润2.7亿美元,但通过向其他汽车制造商出售碳排放积分入账4.01亿美元;积分买家主要是为了满足欧洲的碳排放相关要求。这些积分出售所得可以100%地转化为税前利润 。特斯拉的碳排放积分销售额已连续五个财季大幅高于该公司的净利润,但假以时日,随着更多车企提高电动汽车产量,碳排放积分所能带来的价值或将下降。

目前,美股市场上的一大特征是由社交媒体协调策动的疯狂日内交易,在这种情况下,上述问题很容易被忽视。但等到投资者最终清醒过来后可能发现,把这些问题完全抛诸脑后是一个代价高昂的错误。

(责任编辑:IT)

原标题:GameStop狂飙背后的华尔街权力游戏:散户抱团,机构颤抖 论股价疯涨,特斯拉与GameStop何其相似 GameStop狂飙背后的华尔街权力游戏:散户抱团,机构颤抖 包括GameStop、AMC娱乐控股和BlackBerry在内的公司股票一度被认为无可救药,但近日来在活跃于社交媒体的散户投资者的推动下,这些股票走出了一波令人瞠目的上涨行情,同时也颠覆了对冲基金和散户投资者之间的传统秩序。

华尔街的主导力量正在发生转移。散户投资者至少暂时大获全胜,并且正在享受胜利。 包括GameStop Corp. (GME)、AMC娱乐控股公司(AMC Entertainment Holding Inc., AMC)和BlackBerry Ltd. (BB)在内的公司股票一度被认为无可救药,但近来这些股票走出了一波令人瞠目的上涨行情,同时也颠覆了对冲基金和散户投资者之间的传统秩序。散户投资者为赢利欢呼雀跃之际,上述专业投资机构则吞下亏损的苦果。 评估公司基本面等传统策略被抛诸脑后,市场动能成了王道。专业机构和散户投资者之间激烈交锋,前者损失数以十亿美元计的资金,后者则在社交媒体上对机构发出嘲讽。而与此同时,这种狂热的交易活动也在引发监管和法律担忧。 这些网民投资新手在Reddit、Discord、Facebook和Twitter上抱团,互相鼓励买入股票,炫耀他们的胜利成果,有时有意的联合起来,让专业交易员输得很惨。这些交易员抗议说,这些网络大军正在合谋操纵股价。

The Wall Street Journal 沽空机构香橼研究(Citron Research)的Andrew Left已经成为社交媒体上一些投资者的目标。他表示:“我没想到会这么狂热。”他还称:“这就是个赚快钱的计谋。” 1月初以来,社交媒体上涉及GameStop、AMC和BlackBerry的内容已经达到数十万条,这些股票也跻身美国金融市场上交易最活跃的个股之列。 巨大的涨幅迫使投资管理机构对押注这些股票下跌的头寸进行平了仓,这种操作又放大了这些股票的涨势。根据金融分析公司S3 Partners的数据,空头今年仅在GameStop一只股票上就已损失93亿美元,其中包括周二该股大涨给空头造成的50亿美元损失。GameStop在周二跳涨93%,创出147.98美元的新高,令该股截至当时的1月份累计涨幅扩大至685%。 GameStop的股价在周三最高飙升至380美元,令这家电子游戏零售商的市值一度达到265亿美元,超过达美航空公司(Delta Air Lines Inc., DAL)的市值。 今年44岁的Sam Daftarian称,他以前觉得股票交易应该是那些坐在大城市摩天大楼里的专业人士的工作,但在去年的股市大跌期间他也开始炒股。Daftarian不久前还是一名法学院的学生。

近期让Daftarian赚到钱的股票包括陷入困境的电影院连锁运营商AMC,该股周一大涨26%,波动幅度为该公司历史上少有的。去年,在AMC股价徘徊在4美元左右时,Daftarian买入了价值1,000多美元的该公司股票。他还投资了一笔金额不大的AMC期权,该笔投资的价值近期有望上涨超过一倍。AMC近来在努力避免破产。 Daftarian说,如果他此前就意识到股票交易可能会带来怎样丰厚的收益,他就不会努力去读在线的法律或本科学位了。他周二说:“请告诉华尔街之狼,旧金山的鸽子将吃掉你们的午餐。”AMC股价周二又跳涨了12%。 个人投资者在重金押注时往往会吃亏。去年油价意外跌至负值时,个人投资者遭受了数以十亿美元计的损失,而市场老手却赚得盆满钵满。一些零售经纪平台向个人交易者推销“免费”交易,但实际情况可能大相径庭。银行家和其他专业人士设计的高风险、杠杆化的股票市场基金曾给个人投资者造成亏损。 36岁的亚特兰大居民Noah Williams说,过去两周他通过GameStop期权头寸赚了近15万美元,足以偿还逾4.35万美元的剩余学生贷款。他从去年秋天开始买入GameStop的股票,最初的买入价是16美元,目前持有约1,100股。自那以来,他用期权头寸所赚利润的剩余资金购买了更多GameStop股票。 Williams说:“我认为从中学到的一个要点是,基本面分析并不适用于个人交易者。”他表示:“这完全是由市场情绪推动的。特斯拉之所以有现在估值,唯一的原因就是人们相信这家公司。” Williams最近更新了他在领英(LinkedIn)上的个人资料,添加了一份“轧空宇航员(Short Squeeze Astronaut)”的头衔,这与Reddit上热门的WallStreetBets论坛有关。在这个论坛,交易者经常吹嘘像GameStop这样的股票将“飞向月球”,还加上了火箭飞船的表情符号。Williams说,在GameStop的股价达到1,000美元之前,他不打算出售手里的股票。 个人投资者的需求令在线经纪商难以招架,包括富达投资(Fidelity Investments Inc.)和Vanguard集团(Vanguard Group)在内的公司都遭遇了速度缓慢或其他技术故障。嘉信理财集团(Charles Schwab Corp., SCHW)、德美利证券(TD Ameritrade Holding Co., AMTD)和Robinhood Markets Inc.等经纪商也已在提高交易GameStop证券的保证金要求。这是一只证券的波动性或风险发生变化时经纪商通常会采取的做法。 美国金融业监管局(Financial Industry Regulatory Authority)的前执法负责人Brad Bennett称,美国证券交易委员会(Securities and Exchange Commission, SEC)的工作人员可能正在调查交易活动和Reddit上的信息。他表示,要想证明有任何类型的欺诈行为,比如操纵市场,都需要确认交易员传递了虚假或误导性的信息来操纵股价。美国SEC发言人不予置评。 Bennett指出:“如果只是人们在互联网上互相讨论而陷入狂热,那就很难发现违规行为。”他说:“但如果人们在网上放出消息,而持股人趁消息引发的狂热气氛抛售股票,且没有披露这一切,这样的行为就可构成欺诈。” GameStop和AMC股价的急剧上涨是在大盘相对平静的情况下发生的。本周标普500指数已下滑约1.7%,年初至今基本持平。相比之下,本周以来GameStop的涨幅达到417%,AMC则为172%。 最近几个交易日,AMC是整个股市中交投最活跃的股票,取代了苹果公司(Apple Inc., AAPL)这个市值比其高1,400多倍的巨型股票。GameStop和AMC的投机性期权交易量已经升至有史以来的最高水平,面对屏幕上这两只股票的剧烈价格走势,交易员们目瞪口呆。

很难找到引发GameStop股票狂热走势的源头,但有迹象显示,2019年在Reddit论坛上就开始出现散户投资者对该股的兴趣。当时,有一些用户开始发布看涨期权仓位的截图,并讨论该股为什么可能上涨。 同年3月,一位Reddit用户发帖称,GameStop是一只“深度价值型股票”。另一位Reddit用户当时指出,Michael Burry通过他的投资公司Scion Asset Management LLC已买入了GameStop的部分股份。Burry因在2000年代末的金融危机前做空房贷支持证券而出名。 2019年8月,一位用户在Reddit的一个投资论坛上发帖称,Burry正试图发起一场史诗级的轧空行动。轧空是指,一只股票开始上涨会迫使空头为止损而买回他们在此前做空时卖出的股票。 到2020年,关于可能出现的轧空交易的讨论在一些用户中已不仅是一种操作理论。一篇又一篇的帖子指出针对GameStop股票的空头仓位很大,一位用户在2020年4月预测,这将是“你一生中遇到过的最大轧空”。甚至有许多用户预测,PlayStation 5等新游戏机将在2020年末推出。他们认为,光是这一点就能帮助提振这家苦苦挣扎、已开始关闭全球门店的游戏零售商的股价。 到今年1月初,GameStop已经从一只被推荐的股票变成了一种现象。GameStop不再仅代表一个大赚一笔的机会,或者为一家陷入困境的公司提供支持的方式。对一些用户来说,购买GameStop的股票已变成一种对抗机构资金的途径。有些用户鼓励其他人要坚持住:“不要卖。” 巨亏 被大量做空的股票价格正在飙升,这套牢了华尔街一些最优秀的交易者。熟悉对冲基金Melvin Capital Management的人士称,这只业绩排名靠前的对冲基金年初时还管理着125亿美元资金,截至上周五,该基金年内已累计亏损近30%,主要归咎于对GameStop等公司的一系列做空操作。

面对亏损额增加,Melvin创始人Gabe Plotkin周一安排了一项紧急交易,Citadel LLC、其合伙人和Point72 Asset Management将立即向Melvin旗下基金投资27.5亿美元,以稳定该基金运营。此次交易还规定,这些外部投资者获得了Melvin三年非控制性收入份额。此举实际上降低了Melvin对借入资金的依赖,因此也降低了Melvin的主要经纪商要求追加保证金的可能性。 Melvin持有的GameStop看跌期权已在1月中旬到期,该公司周二平仓了GameStop空头头寸。持有看跌期权的投资者会在标的股票价格下跌时获利。一位发言人在一份书面声明中称:“Melvin Capitall在过去几天里对我们的投资组合重新进行了调整。”至于Melvin的亏损有多少来自GameStop,该发言人不予置评。 熟悉Maplelane Capital LLC的人士称,这家纽约对冲基金年初管理资金规模约为35亿美元,截至周三,该基金年内已累计亏损约30%,主要归咎于对GameStop的空头头寸。其中一位知情人士称,为保全资本,该基金在过去两周调整了投资组合。 对于前Galleon Group交易员Leon Shaulov于2010年创办的Maplelane来说,这种急转直下的局面是非常罕见的。据一份投资者文件显示,Maplelane自成立以来平均每年回报率为29.4%。 一些交易员表示,他们一直在回补Palantir Technologies Inc.和Stitch Fix Inc.等其他股票的空头头寸,担心这些公司可能成为下一个GameStop。另一些人则因为GameStop和AMC等股票飙升而被迫割肉离场,他们所在的公司也纷纷采取措施,限制基金经理能够承担的头寸风险。根据高盛集团(Goldman Sachs Group Inc.)的数据,对冲基金周一以2019年8月以来最快的速度减少了股票风险敞口,既削减了看涨头寸,也回补了空头头寸。 与此同时,根据全球媒体情报公司Meltwater的分析,关于“Melvin”的讨论在Reddit平台上占据了主要位置,在过去的一个月里,有超过四万条与这家公司相关的帖子在流传。其中一条帖子幸灾乐祸地说:“比起Melvin的偿债能力,我们非理性行动的能力更强。”

散户投资者意识到自己的影响力越来越大,也知道什么时候应该出手。 1月19日,一个自称WallStreetBets版主的推特账号发帖说,WallStreetBets长期受到冷遇,但“我们现在已经成了一股强大的不可小觑的力量。” 一些用户担心,如果用户有抱团行动的迹象,SEC不会无动于衷。在Discord平台上,有一个和WallStreetBets相关联的聊天室,一位用户周二在这个聊天室里发帖说:"伙计们,我们要给$GME鼓鼓劲儿,60秒以后,大家每人买它一千股。” WallStreetBets上的一些人盯上了香橼研究的Left,因为他公开了自己对该公司的看空立场。他说,他在互联网上遭到了许多人的谩骂,其中很多人还骚扰他的家人,包括他的孩子。他表示,很多人取笑他,叫他“老古董”(boomer)。

他的看空言论成为其他大批投资者蜂拥买入该股的提示信号。 夏威夷希洛市33岁的房屋油漆工Danny Faiella称:“当香橼参与进来时,我认为这就是我要进一步参与其中的时候了。”他在工作间隙进行交易,已经向GameStop股票和期权投入了大约3,500美元。自去年11月以来,他一直在买入与GameStop挂钩的看涨期权,随着股价的飙升,这些头寸迅速升值。在Left披露他的头寸之后,Faiella加大了交易力度。“我在他现在做空的股票中发现价值。” 周三,Left在一段视频中表示,他平仓了大部分空头头寸。 虽然去年做多和做空股票的投资者经历了十多年来最好的年景之一,但近年来,由于全球各央行的货币刺激政策以及被动和量子投资策略的兴起,他们受到了打击。价值投资者称,所有这些力量扭曲了股市。 他们表示,社交媒体可能是下一个需要考量的力量。 GameStop的股价飙升及其给做空者带来的痛苦,让人回想起大众汽车(Volkswagen AG)在2008年底股价暴涨的那一幕,那次暴涨重创了全球的对冲基金。大众汽车曾因此而短暂地成为全球市值最高的上市公司,部分原因是同为德国汽车制造商的欧洲保时捷汽车控股股份公司(Porsche Automobile Holding SE)宣布已增持大众汽车股份,并计划获得大众汽车的完全控制权。 眼下正值新冠疫情期间,散户的交易活动激增,大量投资者蜂拥入市,无论男女老少、新手老手。JMP Securities的数据显示,仅2020年,新创建的交易账户估计不下千万。 在市场观察人士看来,散户投资者青睐的公司并非总是合情合理。近几个月,这些投资者推动汽车租赁服务商赫兹全球控股公司(Hertz Global Holdings Inc., HTZ)和摄影公司伊士曼-柯达公司(Eastman Kodak Co., KODK)的股价飙升,而前者去年申请了破产保护,后者正处于艰难境地。赫兹最终从纽约证券交易所退市,并在场外市场交易,而柯达股价则从2020年高点重挫60%以上。 这让许多华尔街交易员确信,像GameStop这样的反弹最终恐怕也是昙花一现。

做空者对GameStop的兴趣仍然浓厚,即使借贷成本一路飙升;借贷成本即空头为了借入股票以做空而须向经纪商支付的费用。做空标普500指数成分股的借贷费率中值为0.3%。 S3 Partners的数据显示,截至周二后市,GameStop股票现有空头头寸的借贷费率约为31%,而“相当多”空头头寸的借贷费率已升至80%。新空头的借贷费率已飙升至200%高位。 遭受痛苦 在GameStop等股票创纪录的大涨之际,投资者进行期权押注比以往任何时候都更容易,他们因此可以加大看涨押注,在某些情况下,使卖空者遭受额外的痛苦。 期权赋予投资者在未来按特定价格买卖股票的权利。期权可被用作交易工具,用于押注股票走势,或对冲投资组合风险。最近,许多投资者利用期权迅速让自己的资金增加一倍、两倍甚至三倍,因为他们可以用相对较少的资金换取巨大的回报,尽管也有遭受巨大损失的风险。投资者一直在抢购几天内到期的GameStop期权。

GameStop短期看涨期权的交易量和大量未行使的合约令华尔街资深人士感到震惊。上周五,超过200万张与GameStop相关的期权合约易手,创下历史新高。AMC娱乐控股公司的期权交易量周一创下新高。 随着股价上涨,卖出看涨期权的交易商不得不买入股票以对冲头寸。随着GameStop股价飙升,这些看涨期权的价值增长了数倍,迫使交易商购买更多GameStop股票,以对冲头寸。 飙升的股价吸引了更多的交易员入场,刺激了对该股的需求,形成了滚雪球效应。与此同时,自成体系的基金开始参与该股交易,帮助推高了股价。 Cornerstone Macro的期权业务主管Danny Kirsch表示:“这可能为轧空走势推波助澜。” 期权成交量在2020年创下纪录高点后,今年加速增长。根据Trade Alert的数据,从1973年算起,看涨期权成交量最大的五天里有四天是在2021年的最初几周。在1月25日,有超过3,200万份看涨期权换手,成为有史以来看涨期权交投最活跃的一天。 该股的交易动能可能会有所缓解,这些看涨押注可能会迅速逆转。交易员称,所有看涨该股的期权交易到时候可能会加剧该股的下跌趋势。 散户投资者的这场狂欢是否应被定义为市场操纵 WallStreetBets上类似于暴民心理的癫狂情绪已经让一些专业投资者发出警告。 曾在早期吸引了一些人关注GameStop的Burry在周二发表了一条推文,他在这条现已被删除的推文中称:“如果我把$GME推荐给你,而你干得很不错,那我真心为你高兴。不过,现在发生的事情应该会带来法律和监管方面的回应。这种走势是不自然的、疯狂的、危险的。” 许多交易员都已提出疑问,认为根据SEC的定义,那些发布有关该公司的信息并敦促他人买入股票和看涨期权的用户是否可以被认定为是一个“团体”。这种认定可能会要求那些针对某只股票采取共同行动的投资者进行监管披露,并按照一定的门槛限制他们的交易,以及要求他们返还一些短期利润。 对冲基金及其客户也一直在问,此类活动是否可能被视为市场操纵行为。 一名论坛版主本月在一个股票分论坛上说,Reddit投资和交易论坛的版主在帖子中对该论坛操纵市场的说法提出了异议,并在回复用户时表示,他们严格执行“与推广以及拉高出货有关”的群组规则。 WallStreetBets上另一个近期的帖子说:“我们管理这个社区的人没有组织起来进行推广,没有给出建议或推荐任何股票。”该贴称:“这样做违反我们的政策,我们认为让会员自主地彼此分享想法至关重要。” 证券行业和监管部门的律师称,无论是操纵市场还是群体行动方面的官司都不容易打,尤其是在网络匿名发帖的情况下。他们表示,前者引发的问题是,SEC是否愿意追究散户投资者的责任,还是会要求做空者提起诉讼并公布自己的账目让外界检查。 今年40岁的视频制作者Jordan Laws认为,WallStreetBets是专业人士和业余人士之间的一种平衡力量。Laws去年曾为桑德斯(Bernie Sanders)的总统竞选活动工作过。 Laws表示:“对冲基金一直在这么做。就好像他们没有让自己的人到CNBC电视频道上发表过评论一样。”Laws还称,他们的表态可能会影响市场。 在看到GameStop股价上涨并追踪Reddit和Discord上持续的相关讨论后,他买入了与AMC挂钩的看涨期权。这些期权的价值已经有所上涨,但他认为还有更多上涨空间。 Laws说:“我在等骑士出现。” 论股价疯涨,特斯拉与GameStop何其相似 华尔街和公众已被所谓Reddit用户力捧股的疯狂上涨吸引。但市场目光聚焦别处之际,特斯拉这个熟悉得多的狂热案例仍然值得投资者审视。

特斯拉的市值为8000亿美元,是福特和通用汽车总和的七倍多。 华尔街和公众已被所谓Reddit用户力捧股的疯狂上涨吸引。但市场目光聚焦别处之际,一种熟悉得多的狂热案例仍然值得投资者审视。 特斯拉(Tesla Inc., TSLA)周三公布,2020财年第四财季销售额为107亿美元,每股收益0.24美元,这是该公司以美国公认会计准则(GAAP)核算连续第五个财季实现盈利。特斯拉还表示,2021财年的产量将同比增长至少50%;该车企2020财年交付了近50万辆汽车。虽然特斯拉股票盘后遭遇抛售,但对该公司的忠实投资者来说基本无关痛痒:若在2019年5月买入该股并坚持持有,现已赚到初始投资的22倍还多。

面对这个事实,特斯拉投资者有多高兴就应该有多警醒。特斯拉的市值目前高达8,000亿美元,比福特汽车公司(Ford Motor Co., F)和通用汽车公司(General Motors Co., GM)市值之和高出逾六倍。而该估值水平所对应的,是特斯拉在全球汽车市场上很小的份额。深信该公司首席执行官马斯克(Elon Musk)会施展奇招这一因素显然发挥了很大作用。 诚然,事实已证明特斯拉汽车在马斯克的忠实粉丝群体中大受欢迎,而且到目前为止,老牌汽车制造商采取行动与该公司竞争的步伐较慢。不过,若假设市场份额不断增长的势头会永远保持下去,将是一个错误。据Schmidt Automotive Research的数据,特斯拉去年在西欧电动汽车市场上的份额总共为13%。这落后大众汽车(Volkswagen AG)约10个百分点。 抛开竞争方面的担忧,截至周三,该股的往绩市盈率为1,371倍。就连这种已经高得极为夸张的估值也不太诚实。2020财年第四财季, 特斯拉实现净利润2.7亿美元,但通过向其他汽车制造商出售碳排放积分入账4.01亿美元;积分买家主要是为了满足欧洲的碳排放相关要求。这些积分出售所得可以100%地转化为税前利润 。特斯拉的碳排放积分销售额已连续五个财季大幅高于该公司的净利润,但假以时日,随着更多车企提高电动汽车产量,碳排放积分所能带来的价值或将下降。

目前,美股市场上的一大特征是由社交媒体协调策动的疯狂日内交易,在这种情况下,上述问题很容易被忽视。但等到投资者最终清醒过来后可能发现,把这些问题完全抛诸脑后是一个代价高昂的错误。 (责任编辑:IT) |